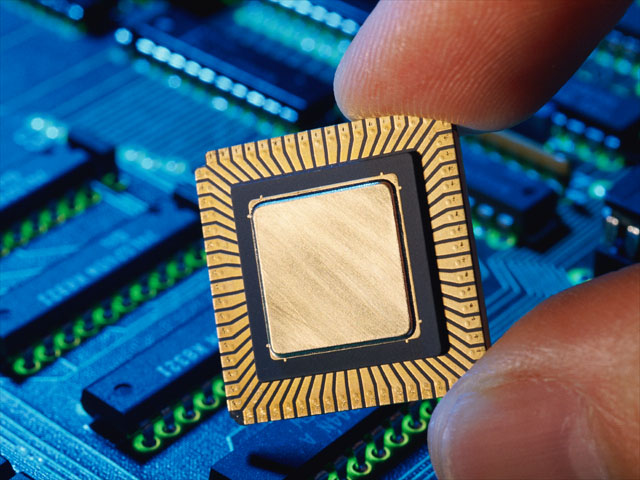

Broadcom y KKR se alzan como los dos principales compradores de la unidad de chips de Toshiba

Broadcom, que ya hizo un movimiento estratégico en la concentración del mercado de chips con la compra de Brocade, ha presentado la mayor oferta con unos 2.200 millones de yenes (20.000 millones de dólares).

Broadcom y el grupo liderado por KKR & Co. se han posicionado como los dos principales compradores de la unidad de chips de Toshiba a medida que la fecha límite para la segunda ronda de ofertas expira, de acuerdo con personas familiarizadas con el asunto que apunta Bloomberg.

Broadcom, con sede en San José (California, EEUU) está ofreciendo unos 2.200 millones de yenes (20.000 millones de dólares) y “se enfrentaría a revisiones regulatorias más simples que algunos otros rivales”, de acuerdo con las fuentes.

El fabricante ha obtenido financiación para su oferta de tres bancos japoneses y la firma de capital privado Silver Lake. Las unidades de préstamo de Mizuho Financial Group Inc., Sumitomo Mitsui Financial Group Inc. y Mitsubishi UFJ Financial Group Inc. planean proporcionar, por lo menos, 15.000 millones de dólares en préstamos, mientras Silver Lake ofrecerá deuda convertible.

Broadcom, además, se ha hecho recientemente con Brocade en un nuevo paso en la concentración del mercado de chips. La compra le permitirá una participación mayor en el mercado de productos para centros de datos mediante el uso de interruptores de canal de fibra de Brocade, que aceleran la transferencia de datos entre servidores y dispositivos de almacenamiento.

Por su parte, el grupo KKR & Co., que incluye el respaldo del fondo estatal japonés Innovation Network Corp., planea ofrecer cerca de 1.800 millones de yenes y se beneficiaría del apoyo del gobierno del país.

En total, hay cuatro ofertas para esta segunda ronda.

Western Digital ha estado en conversaciones para unirse al grupo japonés, pero las partes no han alcanzado un acuerdo sobre cómo dividir la propiedad. La compañía ha ofrecido una participación de menos del 20%, pero quiere una participación controladora.

Mientras tanto, Apple, que utiliza chips de memoria de Toshiba en sus productos, todavía está considerando la posibilidad de aportar capital a uno o más licitadores.

El futuro de Toshiba como una empresa pública depende de la venta de la unidad de chips de memoria para recaudar dinero y sufragar las pérdidas en su negocio nuclear Toshiba Westinghouse. El tiempo es crítico porque sus acciones pueden ser retiradas de la Bolsa de Tokio.

Por otro lado, aunque la taiwanesa Hon Hai Precision Industry y la surcoreana SK Hynix también han mostrado interés con ofertas preliminares de hasta 27.000 millones de dólares, el gobierno de Japón es reacio a dejar que el negocio caiga en sus manos por considerar a estos rivales un riesgo a la seguridad nacional.